Au cours de la dernière décennie, la prise de conscience des problèmes ESG (environnementaux, sociaux et de gouvernance) s'est rapidement propagée, les investisseurs intégrant de plus en plus d'informations extra-financières dans leur analyse. Les sociétés et les entités tierces répondent à cette demande en fournissant un éventail de données sans cesse croissant, tant en termes de couverture que de diversité des critères. Nous considérons ces nouvelles données comme une source potentielle d'alpha [indicateur de performance, ndlr], apportant un profil complémentaire aux informations déjà capturées par nos facteurs.

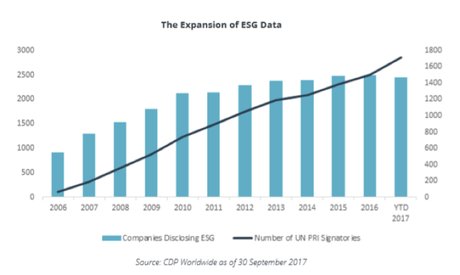

La difficulté résidait, jusqu'à il y a peu, dans le fait qu'il était impossible d'accéder à des données ESG complètes pour la plupart des entreprises. En 2011, moins de 20% des sociétés cotées au S&P 500 divulguaient leurs données ESG. En revanche, à l'horizon 2016, le nombre de sociétés émettant des rapports de durabilité ou intégrés a augmenté pour atteindre plus de 80%. Selon KPMG, environ 75% des sociétés du N100 (définies comme les 100 principales sociétés en termes de revenus dans 49 pays) ont publié des rapports annuels de durabilité ("sustainability"). Nous pouvons observer ci-dessous la croissance du nombre d'entreprises fournissant des données environnementales à CDP (anciennement Carbon Disclosure Project), avec une progression de 33% depuis 2013.

Les principaux pièges liés aux investissements ESG

De nombreux investisseurs peinent à intégrer ces facteurs ESG susceptibles d'améliorer la performance ajustée du risque d'un portefeuille. D'innombrables travaux académiques étudiant la relation entre la responsabilité sociale des entreprises et la performance d'une action présentent des conclusions contradictoires en la matière. Nous examinons ci-dessous les pièges habituels dans lesquels tombent les investisseurs ansi que les principales raisons sous-jacentes.

- Données non fiables

La performance ESG n'est pas publiée dans un format universel, ce qui entraîne souvent un manque de robustesse, de comparabilité, de fiabilité et d'actualité. Selon l'Institut CFA, ce paramètre constitue toujours le principal obstacle pour une estimation fiable des perfomances extra-financières. Différents groupes d'intérêt comme le Sustainability Accounting Standards Board (SASB) et l'Investor Network on Climate Risk (INCR) permettent de dégager plus de cohérence en standardisant la divulgation de données sur des thèmes ESG spécifiques.

Le problème évoqué ci-dessus peut souvent s'intensifier lorsque les agences de notation se fient à ces données incohérentes afin de calculer les indicateurs pour leurs méthodologies divergentes. Par conséquent, la même société peut afficher une certaine disparité pour un même indicateur provenant de deux agences différentes. Tel peut également être le cas si ces agences opèrent des changements méthodologiques, ce qui complique l'interprétation des séries temporelles.

- Relations instables et causalités inversées

Le fait de répéter assez souvent la même méthode fournira occasionnellement des résultats probants. Effectuer une recherche suffisante sur un seul facteur ESG isolé pourrait révéler fortuitement une corrélation intéressante avec la performance d'une action. Au regard des centaines de critères ESG et d'un historique de données relativement réduit, le risque de modelisation non generalisable est élevé et les chercheurs découvrent souvent des relations biaisées entre des facteurs ESG et la performance de l'action.

La fréquence de mise à jour des données (souvent des évaluations annuelles) entraîne un autre risque de modélisation, s'il est tenu compte de la causalité en présence d'une corrélation. En l'occurrence, le danger pour les investisseurs réside dans l'utilisation d'une mesure peu fréquente pour analyser la relation entre rendements et stratégies de placement. La question qu'il convient de se poser ici est la suivante :

« La société a-t-elle bien performé parce qu'elle fonctionne bien, ou fonctionne-t-elle bien parce qu'elle a bien performé ? ».

- Expositions factorielles involontaires

Ce piège peut revêtir deux aspects : la capture fortuite d'un facteur via une approche sous-optimale, ou une exposition accidentelle à un facteur dont l'investisseur n'a pas conscience.. Les facteurs ESG considérés isolément peuvent identifier des caractéristiques qu'il serait possible de mieux cerner avec d'autres facteurs fondamentaux.

La performance ajustée du risque d'un portefeuille axé ESG pourrait par exemple montrer un profil attrayant alors qu'en réalité, il est exposé à la qualité de manière sous-optimale (c'est-à-dire qu'il existe de meilleurs moyens de capturer cette prime de qualité). En outre, une exposition ESG naïve pourrait traduire une inclination indésirable vers des facteurs tels que la volatilité, la capitalisation boursière ou le secteur, l'investisseur étant potentiellement et involontairement exposé à ces risques.

Emploi : les vraies raisons des vagues de départs des salariés français

Emploi : les vraies raisons des vagues de départs des salariés français

Il n'y a actuellement aucun commentaire concernant cet article.

Soyez le premier à donner votre avis !