Une petite musique revient souvent dans les médias : les actionnaires exigent 15% de rentabilité, c'est beaucoup trop. Curieusement, cette croyance n'a jamais fait l'objet d'un examen par la communauté académique.

C'est ce que nous avons entrepris avec Michel Albouy dans un article récemment paru dans la revue Finance Contrôle Stratégie. Poser la question des objectifs des actionnaires est légitime, en particulier dans une période où les enjeux environnementaux sont cruciaux. Mais apporter une réponse fausse à une bonne question a rarement fait progresser la science et la société, et l'actualité récente nous montre que les vérités « alternatives » peuvent influencer les comportements sociaux.

Nous montrons que la supposée exigence de 15% de rentabilité n'est pas confirmée, puis nous mettons en évidence la façon dont cette croyance s'est diffusée en France depuis les années 1990 sous l'influence de leaders d'opinion et de médias de référence. Nous expliquons son apparition par le contexte économique et institutionnel des années 1990 (libéralisation des marchés financiers, arrivée massive de fonds d'investissement étrangers) et la réaction de certains grands patrons et observateurs vis-à-vis de ces évolutions.

Cette prétendue norme s'est diffusée en France grâce à la présence d'un terreau favorable (faibles connaissances en économie et finance, hostilité à l'économie de marché) et est devenue au fil du temps un outil d'une critique simpliste du capitalisme.

La norme de 15 % de rentabilité n'existe pas

L'idée d'une exigence de 15 % de rentabilité par les actionnaires est contraire à la théorie financière. Comme l'indiquent les manuels de finance, les actionnaires cherchent à optimiser le couple rentabilité/risque de leurs investissements.

L'investissement en actions est risqué, les fluctuations du CAC 40 en témoignent (baisse de 38 % entre février et mars 2020 suite à l'effet Covid-19) et un investisseur n'a pas la même espérance de rentabilité pour tous ses investissements. Investir dans une grande entreprise stable et solide justifie une « prime de risque » faible alors qu'investir dans des start-up, dont 50 à 70 % échouent, ne peut se faire de façon durable que si les succès permettent, a minima, de compenser les pertes, c'est-à-dire rapportent au moins 20 % par an. Pour cette raison, l'idée d'une norme unique de rentabilité ne fait pas sens.

L'existence d'une telle norme est réfutée par l'ensemble des données empiriques disponibles. Sur la période 1980-2016, seules 37% des entreprises françaises et 52% des entreprises américaines ont un ROE (return on equity ou rentabilité des capitaux propres) supérieur à 15%. À long terme, la rentabilité des investissements en bourse est inférieure à 10% par an. Les modèles utilisés en finance pour estimer la rentabilité espérée par les actionnaires infirment également l'existence d'une norme universelle de 15% (l'ensemble des références figure dans notre article).

En dépit de ces observations, on pourrait supposer que les investisseurs en actions ont des attentes de rentabilité irréalistes, déconnectées du passé et de la théorie. Mais les enquêtes montrent qu'ils attendent en moyenne 5 à 12% (les résultats varient selon les pays et les types d'investisseurs). Les objectifs de rentabilité publiés par les grands fonds de pension américains sont en moyenne de 9,5% pour les sociétés cotées.

Une croyance qui s'est imposée dans la presse

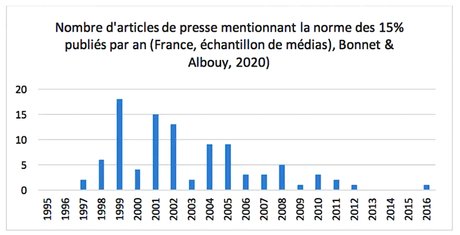

Nous avons analysé les articles de la presse économique mentionnant la norme de 15 % de rentabilité et parus sur la période 1995-2016 dans six médias français (Le Monde, Le Figaro, Les Échos, L'Agefi quotidien, Alternatives Économiques et L'Expansion) et quatre journaux de langue anglaise (The Economist, Forbes, The Financial Times et The Wall Street Journal). Nous constatons que les références à cette norme sont fréquentes dans les médias français mais absentes dans la presse anglo-saxonne. Les premières mentions apparaissent en 1997 et leur nombre connaît un pic en 1999 puis décline lentement ensuite (cf. Figure 1).

-

-

Figure 1 : Nombre d'articles de presse mentionnant la norme des 15%, par an en France sur la période 1995-2016.

Cette norme est très majoritairement présentée comme vraie (87 % des articles) et ayant un impact négatif (sur les entreprises, les salariés, la société). Les affirmations concernant les 15% sont basées essentiellement sur des opinions ou des observations relatives à une entreprise ou à un secteur d'activité, pas sur des études sur large échantillon. De plus, curieusement, très peu d'investisseurs professionnels (gérants de fonds) sont interrogés dans ces articles et, lorsqu'ils le sont, ils réfutent l'existence d'une telle norme.

Rôle du contexte institutionnel et historique

Cette croyance a été diffusée par la presse économique française à partir de la fin des années 1990 sans être soumise, semble-t-il, à vérification ni examen critique. Pour quelles raisons est-elle apparue ?

Le chiffre de 15% est proche des niveaux de performance, historiquement élevés, atteints par les entreprises et les bourses américaines dans les années 1990. Cette époque marque le passage à une nouvelle phase du capitalisme, le capitalisme « actionnarial » ou « financier », avec la libéralisation des marchés financiers et une pression accrue des actionnaires sur les entreprises. L'arrivée massive d'actionnaires institutionnels étrangers, notamment les fonds de pension, change les règles du jeu du capitalisme français.

Les réactions négatives de certains grands patrons vis-à-vis de ces évolutions sont abondamment relayées par le journal Le Monde. Mais ces réactions ne sont-elles pas liées à une perte de pouvoir ? On assiste en effet au déclin d'un mode de gouvernance à la française, aux mains d'élites relativement fermées et dans lequel les dirigeants des grandes entreprises avaient peu de comptes à rendre.

Une légitimé supplémentaire est apportée au mythe des 15% en 2002 par le rapport du commissariat général du plan « Rentabilité et risque dans le nouveau régime de croissance » coordonné par Dominique Plihon. Ce rapport martèle l'existence d'une norme de 15% de ROE fixée par les actionnaires (29 fois au total, dont 6 dans l'introduction !), sans que, sur ce point précis, aucune référence (déclaration de dirigeant ou d'actionnaire, enquête, article académique...) ne soit indiquée. L'existence de la norme y est affirmée sans aucun élément de preuve. Le mythe des 15% est ensuite peu remis en cause et devient un outil de la critique du capitalisme, un symbole de l'avidité supposée des actionnaires.

Les Français sensibles aux mythes financiers ?

Le mythe des 15 % s'est répandu en France parce que le terreau culturel y est favorable. Les Français sont hostiles à l'économie de marché et, comme le montrent les études du Programme international pour le suivi des acquis des élèves (PISA), ont un faible niveau de connaissances financières. L'enseignement de l'économie au lycée fait l'objet de nombreuses critiques.

L'apparition et la persistance du mythe des 15% s'adossent aussi sur des biais cognitifs bien connus, notamment le biais d'intentionnalité, souvent à l'œuvre dans les théories du complot, qui fait voir des agents porteurs d'intentions collectives concertées là où il n'y en a pas.

Ainsi une donnée financière objective (les entreprises américaines ont généré en moyenne 15 % de rentabilité durant les années 1990) s'expliquerait par une intention collective des actionnaires (« ils exigent 15% »). Or, si les entreprises ont produit de tels niveaux de rentabilité, ceci ne veut pas dire que les actionnaires les exigent collectivement. Plus simplement, certaines conditions économiques et financières ont abouti, temporairement, à ces résultats.

Ce mythe survit dans les médias et fait toujours l'objet de peu de contradiction. Il nous semble pourtant que la critique du capitalisme et des marchés financiers devrait se fonder sur une meilleure connaissance de la finance. Le mythe des 15% n'est pas le seul mythe financier répandu en France. La recherche nous montre que ces fausses croyances ont des conséquences négatives : décisions non optimales par les investisseurs, mise en place de régulations inadaptées. Plus généralement, ils contribuent à l'inculture économique et financière qui nuit à l'innovation et à la qualité du dialogue social.

![]() ______

______

(*) Par Professeur de finance, Grenoble École de Management (GEM).

La version originale de cet article a été publiée sur The Conversation.

Plan d'urbanisme à Paris : les professionnels dénoncent « une aberration », le premier adjoint d'Hidalgo leur répond

Plan d'urbanisme à Paris : les professionnels dénoncent « une aberration », le premier adjoint d'Hidalgo leur répond

Sujets les + commentés