Les approches économiques de ces deux candidats ne semblent pas à même de répondre aux graves difficultés économiques du pays : le péronisme défendu par Sergio Massa (quoique celui-ci appartienne à la branche modérée du mouvement) a montré par le passé son incapacité à permettre une croissance durable ; et la « dollarisation de l'économie », mesure phare de Javier Milei, présente des risques importants. Plutôt que des mesures clientélistes ou radicales, l'Argentine aurait besoin de se diriger progressivement vers un fonctionnement économique moins interventionniste, ce qui implique de conduire des politiques prévisibles dans la durée.

Le Péronisme : quatre-vingts ans d'échec économique

Depuis les années 1940, le péronisme a échoué à dynamiser l'économie argentine. Le candidat de centre gauche Sergio Massa appartient à l'aile modérée du péronisme. Fondé par Juan Péron dans les années 1940, lorsqu'il était président de l'Argentine, le péronisme est un mouvement politique et économique de gauche, centré sur la justice sociale. L'approche de l'économie qu'il défend, basée sur le protectionnisme et une intervention forte de l'État dans la vie des entreprises, a cependant échoué à améliorer durablement le niveau de vie des Argentins.

> Des dépenses publiques excessives ont conduit à des défauts souverains (non-remboursement de la dette publique) et à des crises d'hyperinflation.

Le péronisme, dans son objectif de lutte contre la pauvreté, déploie de généreuses politiques sociales. Mais ces mesures ont souvent dépassé de beaucoup les ressources fiscales de l'État, ce qui a conduit à une hausse de l'endettement et à plusieurs défauts souverains (comme en 2001, en 2014 ou en 2020).

En parallèle, l'État a souvent eu recours à la création monétaire (la « planche à billets ») pour financer les dépenses publiques, entraînant un problème récurrent d'hyperinflation dans le pays. Ces politiques érodent la confiance des créanciers tant locaux qu'internationaux, ce qui complique le financement du déficit public et, dans un mouvement auto-entretenu, accroît le recours à la création monétaire pour financer le déficit ou contraint le pays à faire régulièrement défaut sur tout ou partie de sa dette.

> Le péronisme mène une politique protectionniste qui se révèle contre-productive.

La protection des industries nationales par des obstacles aux importations favorise certes les entreprises locales, mais présente de nombreux défauts. Premièrement, ces mesures renchérissent les prix pour les consommateurs qui ne peuvent pas bénéficier des produits importés.

Deuxièmement, elles renchérissent les coûts de production des entreprises, car n'ont pas accès aux composants d'autres pays. Troisièmement, le protectionnisme incite plus les entreprises à influencer le pouvoir politique qu'à innover.

À l'abri de barrières tarifaires, les entreprises ont plus intérêt à défendre l'extension des mesures protectionnistes qu'à investir pour devenir plus performantes, ce qui génère de la corruption et du clientélisme.

> Le contrôle des capitaux freine le commerce et pénalise la compétitivité de l'industrie.

L'interventionnisme des dirigeants péronistes les conduit à contrôler les mouvements de capitaux avec l'extérieur. Cette politique vise notamment à soutenir le taux de change en empêchant les Argentins de vendre leurs pesos contre des devises étrangères.

Cette mesure conduit à une surévaluation de la valeur du peso qui pénalise la compétitivité des produits argentins, ce qui est contradictoire à la volonté de soutenir l'industrie nationale. La surévaluation du peso est visible dans l'évolution du taux de change parallèle (une sorte de « marché noir » du dollar pour contourner le contrôle des capitaux) : un dollar vaut actuellement 350 pesos au taux de change officiel, mais environ 1.000 pesos au taux de change parallèle.

De plus, le contrôle des capitaux incite l'ensemble des agents économiques (nationaux ou étrangers) à ne pas investir dans le pays de peur de ne pas pouvoir sortir leurs fonds. Cela rend plus difficile le financement des entreprises, du déficit public et, in fine, conduit à une dépréciation du peso, alors même que le contrôle des capitaux est sensé soutenir sa valeur.

« Dollarisation » : un remède (trop) radical contre l'inflation

- Inflation en Argentine : la « dollarisation »

casserait instantanément la hausse des prix

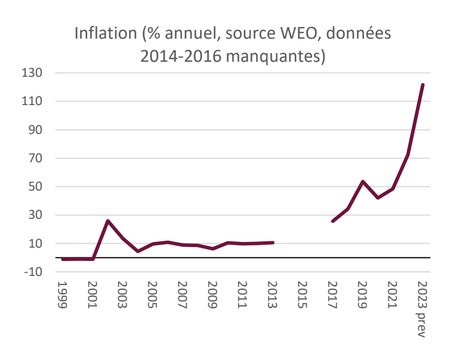

L'Argentine souffre d'une inflation chronique. Au cours des décennies passées, l'Argentine a connu plusieurs flambées d'inflation, comme en 1983 lorsque les prix ont bondi de plus de 400% (soit une multiplication par cinq) sur un an. Plus récemment, l'inflation a de nouveau augmenté et devrait dépasser 120% en 2023 (la fiabilité de ces chiffres fait cependant débat, par exemple le FMI n'a pas publié les données d'inflation de l'Argentine entre 2014 et 2016 du fait d'un soupçon de falsification de la réalité économique*). Cette inflation est due à une création monétaire excessive, notamment pour financer le déficit public (c'est-à-dire la « planche à billets ») et à une dépréciation régulière de la monnaie (conséquence de l'excès de création monétaire) qui accroît le prix des importations.

La « dollarisation » prônée par Javier Milei casserait la spirale d'inflation en Argentine. La « dollarisation » consiste, pour un pays, à remplacer totalement sa monnaie par le dollar américain. Le Panama, le Salvador ou l'Équateur sont des pays dollarisés, c'est-à-dire qu'ils n'ont pas de monnaie propre et utilisent le dollar américain. Le Monténégro utilise quant à lui l'euro (le terme « euroisé » n'est pas fréquemment utilisé). En adoptant le dollar, la banque centrale d'Argentine (qui deviendrait inutile et que le candidat Javier Milei propose d'ailleurs de supprimer) ne pourrait plus créer de monnaie, ce qui mettrait un coup d'arrêt à la hausse de la quantité de monnaie et donc de l'inflation. De plus, le taux de change vis-à-vis du dollar serait, de fait, stabilisé, entraînant l'arrêt de l'inflation « importée » du fait de la dépréciation régulière du peso.

- La « dollarisation » : des risques très élevés

La « dollarisation », si elle bloquait l'inflation, poserait d'autres problèmes au moins aussi importants. Adopter le dollar pourrait entraîner une pénurie de monnaie en Argentine et empêcherait le pays de répondre aux aléas conjoncturels à l'aide d'une politique monétaire spécifique.

> La « dollarisation » pourrait générer de la déflation, qui peut être encore plus problématique que l'inflation.

La « dollarisation » pourrait être si efficace pour freiner l'inflation qu'elle pourrait générer de la déflation (baisse durable des prix). La déflation comprime l'investissement, car elle tend à accroître les taux d'intérêt réels, et a pour conséquence une baisse de la croissance, voire une récession et une hausse du chômage.

Si l'Argentine n'arrivait plus à attirer des dollars, via des investissements étrangers ou un excédent de sa balance commerciale, il en résulterait une contraction de la quantité de monnaie en circulation, donc une spirale de baisse des prix et de récession.

> La « dollarisation » empêche de conduire une politique monétaire autonome.

Sans monnaie et sans banque centrale, l'Argentine ne pourrait répondre aux aléas de la conjoncture économique nationale ou internationale. Si, par exemple, les États-Unis augmentaient les taux d'intérêt sur le dollar alors que l'économie argentine avait, au même moment, besoin d'une baisse des taux, le pays se trouverait bloqué dans une politique monétaire inadaptée.

De plus, en cas de crise bancaire, le pays ne pourrait plus utiliser sa banque centrale comme prêteur en dernier ressort pour renflouer les établissements en crise, ce qui pourrait accroître la vulnérabilité financière du pays.

Résoudre les problèmes économiques de l'Argentine :

un travail de longue haleine

Les problèmes structurels de l'Argentine sont nombreux. Le pays souffre d'une dette publique élevée (malgré de nombreux défauts par le passé), de déficits publics et courants (c'est-à-dire, pour simplifier, d'un déficit commercial) récurrents, d'une forte instabilité politique, d'un fort déficit de crédibilité qui résulte des multiples défauts passés, d'une administration inefficace comme l'atteste un haut niveau de corruption (94e sur 180 pays) ou encore d'une faible capacité à innover (69e sur 132 pays).

Ces multiples problèmes, en grande partie liés les uns aux autres, ont pour conséquence des fuites de capitaux (qui poussent la monnaie à la baisse) et un financement du déficit public par la création monétaire faute de parvenir à équilibrer les comptes publics par l'impôt, ce qui génère de l'inflation.

La stabilisation de la situation économique dans le pays ne pourrait passer que par des réformes progressives et durables. Il semble illusoire de résoudre les problèmes de fond du pays à l'aide d'une seule mesure radicale, comme la « dollarisation ». L'amélioration de la situation économique du pays ne pourrait passer que par des évolutions politiques et économiques progressives et continues dans le temps.

> Limiter l'instabilité politique.

L'Argentine souffre d'une forte instabilité politique qui conduit à adopter brutalement des politiques économiques radicalement différentes (par exemple le passage de la politique péroniste des époux Kirchner à la politique libérale de Mauricio Macri en 2015).

Ces brusques revirements de la politique économique érodent la confiance dans la pérennité des décisions prises par les gouvernements, quelle que soit leur couleur politique. Le projet de « dollarisation » risque donc, par la radicalité qu'il implique, d'accroître le caractère erratique de la politique économique argentine plutôt que de lui donner la prévisibilité dont elle a besoin.

> Améliorer le fonctionnement de l'administration.

L'Argentine est réputée pour employer une administration nombreuse et peu efficace qui pèse sur les finances publiques et le bon fonctionnement de l'économie.

Moderniser l'administration et lutter contre la corruption doit être des chantiers prioritaires qui ne peuvent être menés que dans la durée.

> Normaliser le fonctionnement de l'économie.

L'économie du pays souffre de règles et de pratiques (souvent en lien avec le clientélisme et la corruption mentionnés précédemment) qui diffèrent de celles de la plupart des pays occidentaux : limitation aux échanges de biens et de capitaux et financement régulier du déficit public par la création monétaire notamment. Le pays gagnerait à se rapprocher d'une économie de marché en levant ces nombreuses ingérences de l'État dans la vie économique.

Cette évolution devrait cependant se faire de manière graduelle, d'où l'importance d'une politique économique inscrite dans la durée. En effet, si le taux de change était instantanément libéralisé (fixation du cours du peso par le jeu de l'offre et de la demande sur le marché des changes) ou si l'ensemble des restrictions commerciales étaient levées, il pourrait en résulter un choc violent pour des pans entiers de l'économie qui s'étaient habitués à ces mesures.

___

(*) The Financial Times, « Argentina: IMF acts on inflation », 13 février 2013

Fraude aux prélèvements bancaires : pourquoi les données des clients français sont à la portée des escrocs

Fraude aux prélèvements bancaires : pourquoi les données des clients français sont à la portée des escrocs

Sujets les + commentés