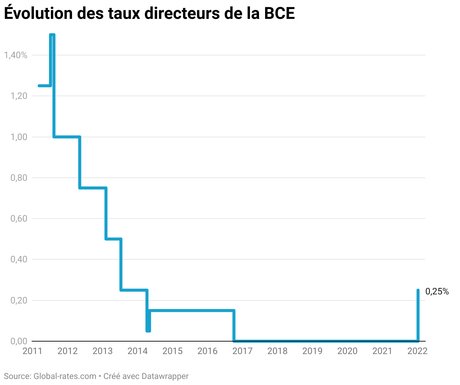

Le 9 juin dernier, la banque centrale européenne (BCE) a annoncé qu'elle allait relever ses taux directeurs à partir du mois de juillet prochain, pour la première fois depuis plus d'une décennie, une première fois de 0,25 point puis une deuxième, de 0,25 ou 0,5 point, en septembre.

Cette annonce a créé des turbulences sur les marchés financiers en générant une forte hausse des taux d'intérêts sur certaines obligations d'État, notamment italiennes (de 3 % début juin à 4,3 %) ou encore françaises (de 0% à 2,4%), si bien que la BCE s'est réunie en urgence, le 15 juin, pour annoncer qu'elle réfléchissait à une politique d' « antifragmentation » qui visera à réduire les écarts de taux entre pays de la zone euro mais dont le contenu n'a pas été détaillé.

l'issue de cinq jours de fortes tensions sur les marchés financiers, avec des taux d'intérêt qui se sont envolés, la Banque centrale européenne (BCE) a décidé d'intervenir, mercredi 15 juin. De façon très inhabituelle, elle a réuni d'urgence son conseil des gouverneurs. Un tel rendez-vous au pied levé n'était pas arrivé depuis la panique financière du début de la pandémie de Covid-19, en mars 2020. Sans donner de détails, la BCE a annoncé la mise à l'étude immédiate d'un nouvel « instrument anti-fragmentation ».

Le relèvement des taux annoncée le 9 juin a été notamment motivée par le rythme de la hausse des prix, hausse alimentée par les difficultés d'approvisionnement et la flambée des prix de l'énergie accélérée par la guerre en Ukraine. Le taux d'inflation atteignait en effet 8,1 % en mai 2022, contre 7,4 % en avril (en glissement annuel) en zone euro.

« Le conseil des gouverneurs va s'assurer que l'inflation reviendra à 2 % à moyen terme », soit l'objectif fixé par son mandat, avait en outre souligné plusieurs fois la présidente la BCE, Christine Lagarde, en annonçant ce relèvement historique.

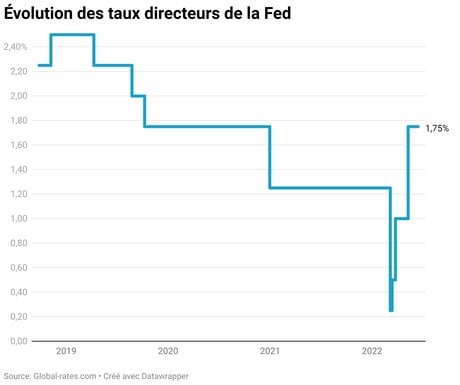

Même tendance aux États-Unis, mais avec un peu d'avance : la Réserve fédérale américaine (Fed) a procédé mercredi à la plus forte hausse de depuis 1994 de ses taux directeurs, de trois quarts de points. Il s'agit du troisième relèvement en quelques semaines. Là encore, cette hausse intervient après la publication de chiffres faisant état d'une accélération de la hausse des prix avec une nouvelle taux d'inflation de 8,6 % sur un an (et 1,0 % sur un mois), un record depuis 40 ans.

Après avoir jugé pour longtemps l'inflation comme temporaire, le 16 mars 2022, la Fed avait relevé ses taux pour la première fois depuis 2018 pour atténuer l'augmentation des prix de l'alimentation et de l'énergie notamment. Jusqu'à présent, ces différentes hausses de taux n'ont pas enrayé la valse des étiquettes.

Anticipations

On pourrait supposer qu'à terme, cette politique finisse par rencontrer des résultats. Oui, mais... Il y a aussi un facteur psychologique dans l'inflation, souvent considérée comme une sorte de prophétie auto-réalisatrice. Lorsque les agents économiques sont enclins à penser que le coût de la vie va augmenter, ils adaptent leurs comportements. Les entreprises augmentent les prix qu'elles pratiquent et les travailleurs exigent de meilleurs salaires. Ce cycle peut faire augmenter l'inflation. C'est pourquoi les responsables de la Fed ont approuvé leur première hausse de taux tout en affichant leur volonté de réduire la réduire dans le but d'atténuer les attentes futures.

La stratégie de la banque centrale européenne a consisté à combiner deux approches - des mesures tangibles sur les taux directeurs et des indications sur la direction que prennent les choses sur le plus long terme - en espérant ainsi jouer autant sur les leviers habituels que sur les anticipations. Cela devrait permettre de décélérer l'envol marché des actions, réduire les écarts de crédit, augmenter leurs conditions d'attribution, ralentir les prix des logements et in fine atténuer la demande.

Néanmoins, cette réponse doit être conduite avec prudence, si l'on a en tête notamment l'épisode de stagflation, à la fin des années 1970 et au début des années 1980. Face à l'emballement des prix, Paul Volcker, alors président de la Fed, avait décidé de porter le taux des fonds fédéraux à près de 20 %, plongeant l'économie américaine en récession avant de dompter la bête inflationniste.

Ces dernières semaines, les économistes, à l'image de Laurence Summers dans The Conversation, ont alerté sur le risque que cette politique monétaire casse la reprise post-Covid. Mais, les banques centrales ont-elles encore le choix ?

Théoriquement, pour contrôler l'inflation, la banque centrale peut agir soit sur son taux directeur, ce qui est aujourd'hui le choix des deux côtés de l'Atlantique, même si le rythme de relèvement diffère, soit sur la quantité de monnaie qu'elle émet. Il est très difficile d'utiliser ces deux instruments en même temps. En effet, toute variation des taux entraîne une variation de la quantité de monnaie, et réciproquement.

Augmenter ses taux directeurs raréfie la liquidité accessible aux classes sociales les plus pauvres pour financier prêts et hypothèques. À terme, ces décisions ont un impact négatif sur l'emploi. Des taux plus élevés découragent en outre l'investissement privé, d'autant plus que le niveau d'endettement des ménages, des entreprises et des États - même si celui-ci commence à refluer - est comme aujourd'hui, élevé.

Néanmoins, si la banque centrale n'augmente pas les taux et laisse filer l'inflation, les prix des aliments, de l'énergie et du logement augmentent entraînant une crise du niveau de vie touchant plus durement les plus pauvres. Toute la question est donc de savoir si l'augmentation des prix est rapidement et efficacement compensée par une augmentation de salaire correspondante. C'est tout le dilemme.

En ce qui concerne l'émission de monnaie, le deuxième levier d'action des banques centrales, il semble difficile d'aller encore plus que pendant la crise : le taux de croissance de la masse monétaire en zone euro (en glissement annuel) avait ainsi plus que doublé fin 2020 par rapport à 2019 (5 % à 11 %) pour retomber à 7 % fin 2021. Aux États-Unis, ce taux a quintuplé dans le même temps (de 5 % à 25 %), pour retomber légèrement en dessous de 15 % fin 2021. Décroître brutalement la masse monétaire peut avoir des conséquences très fâcheuses sur la stabilité financière.

Un premier retournement aux États-Unis

Alors que la Réserve fédérale américaine (Fed) continuait à promouvoir la croissance économique, les États-Unis sont sortis de la pandémie. Après avoir atteint un pic de 14,7 % en avril 2020, le taux de chômage du pays est tombé à 6,0 % à peine douze mois plus tard. En conséquence : la promotion de la croissance économique au cours de cette période a commencé à susciter une instabilité des prix.

L'économie américaine a donc réussi à ne pas sombrer pendant dans la récession, mais la croissance de la masse monétaire a pu contribuer à l'inflation. L'idée serait donc qu'en réduisant l'émission de monnaie, on contribuerait largement à juguler l'expansion des prix.

Or, ce n'est pas si simple. En effet, la raréfaction de la liquidité bancaire stimule à des comportements de resserrement excessifs aux États-Unis. Les facteurs récessifs (climat des affaires en berne, déstockage des entreprises, désinvestissement public, etc.) commencent à apparaître et le PIB s'est déjà contracté de 1,4 % au premier trimestre 2022.

Pour ce qui est de l'Europe, le continent est aujourd'hui présenté comme l'espace politique le plus à risque pour les conséquences de l'inflation. Pourtant, la réaction de la BCE apparaît plus tardive et timorée sur une hausse des taux (même le directeur de la banque centrale allemande, historiquement attachée à la lutte contre l'inflation pour préserver les retraites des épargnants allemands, semble plus réservé que son homologue américaine. Par crainte d'une récession ?)

Le contexte inflationniste actuel est différent de « l'instant Voelker » américain des années 1970-1980. L'inflation était notamment tirée par les coûts dans les années 1970, alors qu'elle tirée par la demande actuellement. Les mesures pour lutter contre l'inflation doivent donc s'adapter pour atténuer l'inflation, protéger le pouvoir d'achat, ou encore revoir l'équilibre énergétique sans pourtant causer de nouvelles récessions économiques. D'où le dilemme. Ainsi, une combinaison du resserrement monétaire avec des restrictions budgétaires pourrait être la piste de politique monétaire désormais privilégiée des deux côtés de l'Atlantique, au risque de plonger l'économie en récession. Il faut dire qu'il n'en reste plus beaucoup...

Par Fredj Jawadi, Professeur des Universités en finance et en économétrie, Laboratoire LUMEN, Université de Lille et , Maître de conférences en finance, laboratoire LUMEN, Université de Lille.

La version originale de cet article a été publiée sur The Conversation.

Le Qatar pourrait acheter 120 véhicules blindés VBCI fabriqués par KNDS France

Le Qatar pourrait acheter 120 véhicules blindés VBCI fabriqués par KNDS France

Il n'y a actuellement aucun commentaire concernant cet article.

Soyez le premier à donner votre avis !