Alors que les précédentes saisons de publication des résultats étaient principalement axées sur l'inflation et les problèmes de chaîne d'approvisionnement, cette dernière saison a été davantage marquée par l'impact négatif de la hausse du dollar pour de nombreuses entreprises américaines. Dans ce contexte, ce sont les méga-capitalisations qui ont le plus souffert, car elles sont davantage exposées au marché international (43 % en moyenne), tandis que les petites et moyennes capitalisations ne génèrent que 20 % de leurs revenus en dehors des États-Unis. À ce stade, nous privilégions donc le thème du marché domestique, non seulement en raison des effets de change, mais aussi parce que les entreprises axées sur le marché intérieur sont celles qui bénéficient des plans de relance budgétaire, notamment via le thème de la transition énergétique.

Au-delà de la saison des résultats, les investisseurs ont été rassurés par les chiffres de l'inflation américaine, qui confirment une décélération et laissent entrevoir une politique monétaire moins restrictive. Ces élections de mi-mandat n'ont pas suscité de « vague rouge » - les Démocrates ont conservé le contrôle du Sénat, tandis que nous attendons les résultats pour la Chambre des représentants. En termes de saisonnalité, la fin d'année qui suit des élections de mi-mandat est généralement favorable aux marchés. Néanmoins, le rebond très rapide de ces dernières semaines semble presque exagéré et cette euphorie soudaine incite à la prudence pour les mois à venir.

Incertitude en Europe

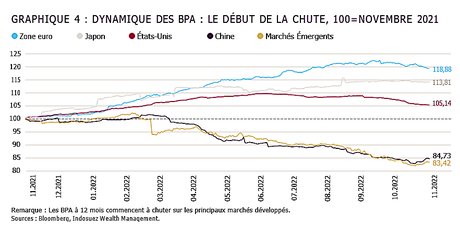

Les perspectives restent incertaines en Europe, malgré la forte reprise observée sur les marchés actions européens depuis la mi-octobre. Le contexte macroéconomique reste compliqué : alors que le conflit russo-ukrainien ne montre aucun signe d'apaisement, la BCE tente de juguler l'inflation dans un contexte de ralentissement économique. Néanmoins, la saison des résultats du troisième trimestre s'est avérée plutôt positive pour les entreprises européennes, avec une croissance de 25 % des bénéfices par action en glissement annuel. Mais les révisions à la baisse pour 2023 ne font que commencer (graphique 4), et même si les valorisations des entreprises européennes semblent attrayantes par rapport à la médiane historique, la perspective de nouvelles révisions à la baisse pourrait miner la confiance après le robuste rallye de la mi-octobre.

.

.

Par conséquent, nous restons prudents sur les actions européennes et privilégions les titres de qualité/défensifs et le thème du rendement pour l'actionnaire par rapport aux valeurs de rendement/cycliques, en attendant des signes tangibles d'une inflexion de la politique monétaire de la Fed pour renforcer notre exposition aux valeurs de croissance.

Prudence sur les marchés émergent

Les marchés restent préoccupés par le contexte politique en Chine, comme l'a montré la réaction négative des investisseurs internationaux à l'issue du récent congrès du PCC. Malgré un certain assouplissement des mesures sanitaires - symbolisé par un début d'adaptation de la politique « Dynamic zero-COVID » (DZC) -, la route sera longue avant de parvenir à une réouverture complète. Les marchés chinois devraient donc rester volatils en fin d'année.

En outre, les révisions de bénéfices sont encore faibles et nous demeurons prudents vis-à-vis des risques géopolitiques potentiels, notamment en ce qui concerne la question de Taïwan. Par conséquent, nous adoptons une position tactique prudente à court terme, sans pour autant modifier notre opinion à moyen terme sur les actions chinoises, compte tenu de valorisations particulièrement déprimées et des signes de capitulation apparus à la fin octobre 2022.

Les chiffres plus faibles que prévu de l'inflation américaine et l'assouplissement des restrictions sanitaires en Chine ont déclenché une rotation du marché vers les valeurs cycliques et de croissance, au détriment de la performance relative des valeurs de qualité et défensives. Cette rotation n'est pas confirmée par les révisions de bénéfices, les actions les plus performantes dans le récent mouvement étant généralement celles qui ont été le plus sévèrement impactées.

Dans les prochains mois, des signes plus tangibles de ralentissement économique devraient à nouveau favoriser la performance des acteurs défensifs. Mais si la Fed décide d'infléchir sa politique plus tôt qu'anticipé, nous pourrions assister à un rallye sur ce style, car les valeurs de croissance affichent des niveaux de valorisation très bas (notamment les entreprises technologiques non rentables). Il nous semble néanmoins prématuré de se positionner en ce sens. Les chiffres plus faibles que prévu de l'inflation américaine et l'assouplissement des restrictions sanitaires en Chine ont déclenché une rotation du marché vers les valeurs cycliques et de croissance, au détriment de la performance relative des valeurs de qualité et défensives.

Cette rotation n'est pas confirmée par les révisions de bénéfices, les actions les plus performantes dans le récent mouvement étant généralement celles qui ont été le plus sévèrement impactées. Dans les prochains mois, des signes plus tangibles de ralentissement économique devraient à nouveau favoriser la performance des acteurs défensifs. Mais si la Fed décide d'infléchir sa politique plus tôt qu'anticipé, nous pourrions assister à un rallye sur ce style, car les valeurs de croissance affichent des niveaux de valorisation très bas (notamment les entreprises technologiques non rentables). Il nous semble néanmoins prématuré de se positionner en ce sens.

Dette : « La signature de la France reste très forte » (Aurore Lalucq, députée européenne) (37)

Dette : « La signature de la France reste très forte » (Aurore Lalucq, députée européenne) (37)

Il n'y a actuellement aucun commentaire concernant cet article.

Soyez le premier à donner votre avis !